「小規模宅地等の特例」を専門家がわかりやすく解説!

概要や要件、必要書類、Q&Aをご紹介

相続税の申告において、重要な制度の1つに「小規模宅地等の特例」があります。

みなさんは、ご自宅や事業用地についても相続税の計算上高く評価されて、相続税が課税されることはどう思われますか。

「遺された家族が住むところがなくなる」「遺された家族が事業を継続出来ない」などの悲惨な状態になりかねません。

そこで、「小規模宅地等の特例」という制度があります。

「小規模宅地等の特例」とは、被相続人が居住用や事業用として使っていた宅地等のうち、一定の要件を満たしたものは、その宅地等の相続税評価額を80%(又は50%)減額できる制度です。

(注1:被相続人とは、お亡くなりの故人を言います。)

(注2:宅地等の「等」には、借地権が含まれます。)

本来、相続税評価額が1億円だった宅地等が2,000万円になるのですから効果は大きいです。

この場合の「居住用」とは、被相続人が居住しているご自宅の敷地が該当します。

「事業用」であれば、被相続人が営んでいる不動産貸付業の敷地(賃貸アパートなどの敷地)、八百屋さんなどの個人事業主の敷地、さらに同族会社の事業の敷地など主に3つのパターンがあります。

また、小規模宅地等の特例の対象となる宅地等は、一定の建物や構築物の「敷地」である必要があり、更地では適用は受けられません。

相続税の申告実務上は、1番に居住用、2番目に不動産貸付業の敷地で小規模宅地等の特例を適用するケースが圧倒的に多いです。

ただ、ご自宅といっても老人ホームに入居している場合、2世帯住宅の場合、賃貸併用住宅の場合、相続人と共有している場合など、様々な利用状況になることもあります。

また、賃貸不動産の敷地や個人事業主の敷地については、相続の日近くに賃貸や事業を開始した場合には、小規模宅地等の特例の適用が受けられない場合があります。

今回は、利用頻度の多いご自宅の敷地の「特定居住用宅地等」と不動産貸付業の敷地の「貸付事業用宅地等」に限定して小規模宅地等の特例を解説したいと思います。

また、以下の文中にある「被相続人の事業用又は居住用」は、本来は「被相続人等の~」と「被相続人の生計一の親族」が建物を所有しているケースを含みますが、実務的にそのケースは稀なので、今回はそれを省略して解説します。

1.小規模宅地等の特例の概要と要件とは?

個人が、相続や遺贈によって取得した財産のうちにその相続開始の直前において、「被相続人の事業の用又は居住の用に供されていた宅地等」で、「取得した相続人が一定の要件」を満たす場合には、一定の面積までの部分について、次の表の通り80%又は50%その宅地等の相続税評価額を減額することができます。

| 被相続人の利用状況 | 税務的な名称 | 限度面積 | 減額割合 |

|---|---|---|---|

| 居住用 | 特定居住用宅地等 | 330m2 | 80% |

| 不動産貸付業 | 貸付事業用宅地等 | 200m2 | 50% |

| 一般の事業用 | 特定事業用宅地等 | 400m2 | 80% |

| 同族会社の事業用 | 特定同族会社事業用宅地等 | 400m2 | 80% |

小規模宅地等の特例の適用を受けるための「要件」には2つの段階があります。

一つ目は、その宅地等の「相続開始直前の利用状況」です。

つまり、被相続人がその宅地等を「居住用」又は「事業用」として利用していたかどうかです。

二つ目は、その宅地等を「取得した相続人ごとの一定の要件」です。

その宅地等を取得した相続人ごとにも要件があります。

例えば居住用であれば、配偶者以外の親族が取得した場合は、相続税の申告期限前にその宅地を売却してしまったら、適用が受けられません。

この2つの要件が皆さまの生活状況に応じて多種多様なので、判断が難しい場合が多くあります。

また、小規模宅地等の適用を受けられる「面積」についても、「小規模」という名称のとおり、居住用であれば330m2まで、貸付事業用であれば200m2まで、と適用を受けられる面積の上限が決まっています。

2.居住用として小規模宅地等の特例適用を受ける場合の「特定居住用宅地等」とは

相続開始の直前において、被相続人の居住の用に供されていた宅地等で、次の相続人の区分に応じて、各要件を満たす相続人が相続又は遺贈により取得したものが特定居住用宅地等として、小規模宅地等の特例の適用を受けられます。

| 相続人の区分 | 相続人ごとの要件 |

|---|---|

| 配偶者(妻・夫) | 要件はありません。 |

| 被相続人と同居していた親族(同居親族) | 相続開始の直前から相続税の申告期限まで引き続きその建物に居住し、かつ、その宅地等を所有していること。 |

| 被相続人と同居していない親族(いわゆる「家なき子特例」) |

|

- 「配偶者」が取得した場合は、要件はなくすべて小規模宅地等の特例の適用になります。

- 「同居親族」であれば、相続の日から相続税の申告期限まで(10か月)その宅地等に居住して、かつ、所有し続ければ、小規模宅地等の特例の適用になります。

- 「同居していない親族(いわゆる家なき子)」は、被相続人に「配偶者」と「相続人となる同居親族」がいないこと、つまり被相続人が1人で住んでいた場合や、子を持つ被相続人が兄弟姉妹と同居していた場合などが前提になります。

その上で、その土地を取得した相続人が、相続開始の日前3年内に「自分や家族または親族の法人が所有する家屋」に居住したことがないこと、つまり、基本的に賃貸住まいであることが要件になります。

その他、その宅地等を相続税の申告期限まで所有していることが要件になります。

(⑤の「制限納税義務者」に関する要件は、取得者や被相続人が日本国籍でない場合の稀なケースなので、細かい解説は省略します。)

「家なき子特例」の平成30年の税制改正

「家なき子特例」ですが、以前は、相続の開始前3年以内の居住要件がその宅地等を取得する相続人とその配偶者に持ち家がない(賃貸住まい)ことなどが要件でした。

しかし、持ち家がある推定相続人が、自宅を自分の子供(被相続人から見ると孫)などに売却して、わざと家なき子になるケースが多くありましたので、平成30年に改正がありました。

現在は、相続開始前3年以内に、その宅地等を取得する相続人、その配偶者、3親等内の親族、一定の法人が所有する家屋に居住したことがないこと。とその範囲が広くなっています。

自分の子供、孫、兄妹などに持ち家を売却した場合には、これらの者はすべて3親等内の親族に該当しますので、現在のルールでは特例の対象外になります。

「特定居住用宅地等」に該当するかどうか判断に迷う良くあるケース

次に「特定居住用宅地等」に該当するかどうか判断に迷うことがあります。

良くあるケース別に見ていきたいと思います。

(1)被相続人が介護などのため自宅から老人ホーム等へ入居したケース

被相続人が生前に、

- 介護保険法に規定する「要介護認定」または「要支援認定」

- 障害者総合支援法の規定する「障害支援区分」の認定

を受けたことにより、次の施設に入居した場合には、住所が施設になったとしても「特定居住用宅地等」として、小規模宅地等の特例の適用が受けられます。

ただし、あくまで「介護などやむを得ない事情のため」というのがポイントで、元気な人がホテル代わりに高級老人ホームに入居した場合などは、適用が認められません。

また、その家屋(本来の自宅)を他人に貸し付けている場合や、その家屋に新たに被相続人の生計一親族以外の人が居住している場合は適用が受けられませんので注意が必要です。

- 養護老人ホーム

- 特別養護老人ホーム

- 軽費老人ホーム

- 有料老人ホーム

- 介護老人保健施設

- サービス付き高齢者向け住宅

- 認知症対応型老人共同生活援助事業が行われる住居

- 障害者支援施設等

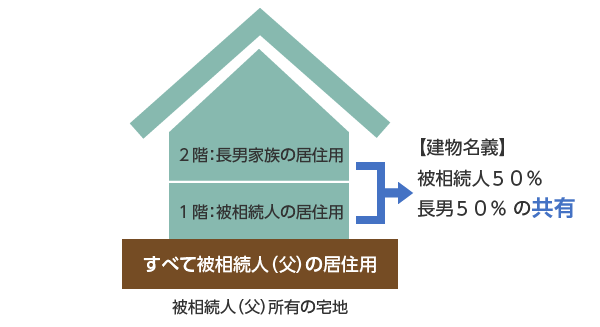

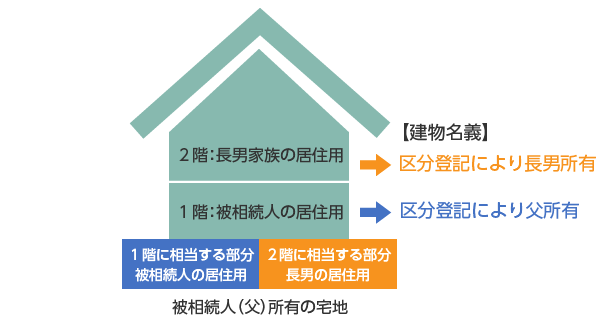

(2)2世帯住宅の場合

例えば、1階がお父さん(被相続人)夫婦の住居、2階が長男家族の住居などの2世帯住宅の場合は、その建物が「共有名義」であるか、「区分登記」であるか、により、次のように取り扱いが異なります。

①建物が共有名義の場合

宅地等のすべての面積について、被相続人の居住用として、小規模宅地等の特例の適用あり。

② 建物が区分登記の場合

宅地等のうち、区分登記された建物の1階部分に対応する面積部分のみが、被相続人の居住用として、小規模宅地等の特例の適用あり。

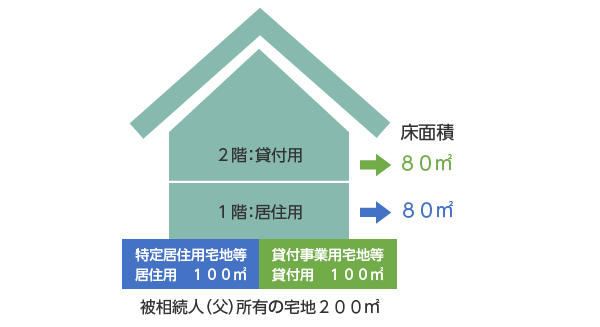

(3)賃貸併用住宅の場合

建物が賃貸併用住宅の場合には、土地の面積を建物の床面積で按分して、それぞれの小規模宅地等の特例の区分に応ずる面積を計算します。

| 特定居住用宅地等 | 200m2×80m2/160m2=100m2 |

|---|---|

| 貸付事業用宅地等 | 200m2×80m2/160m2=100m2 |

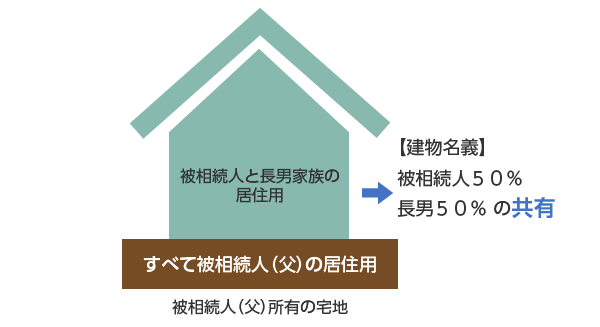

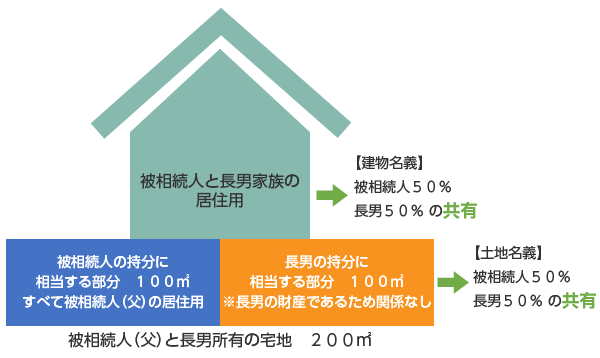

(4)共有の場合

①建物のみが共有の場合

宅地等のすべての面積について、被相続人の居住用として、小規模宅地等の特例の適用あり。

②土地と建物がともに共有の場合

土地のうち、被相続人の持分に対応する部分が相続財産となり、そのすべての面積(100m2)について、被相続人の居住用として、小規模宅地等の特例の適用あり。

(4)区分マンションの場合

区分マンションの敷地も当然に「特定居住用宅地等」として、小規模宅地等の特例の対象になります。

自分が所有している部屋に対応するマンション敷地の面積は次の算式により計算します。

マンション敷地全体の地積 × 敷地権の割合

マンションの場合は、自分の持ち分面積は小さくなる傾向にあります。

3.不動産貸付業の敷地として小規模宅地等の特例を受ける場合の「貸付事業用宅地等」とは?

相続開始の直前において、被相続人の不動産貸付業の用に供されていた宅地等は、その宅地等を取得した被相続人の親族が、相続税の申告期限まで、その不動産貸付業を引継いで行い、かつ、その宅地等を所有している場合に、「貸付事業用宅地等」として、小規模宅地等の特例を受けられます。

ただし、平成30年の税制改正により、相続開始前3年以内に新たに貸付事業の用に供された宅地等は、原則としてこの対象から除かれることになりました。

相続開始前3年以内に新たに貸付事業の用に供されていた宅地等とは?

平成30年の税制改正により、相続開始前の駆け込みで不動産賃貸業を始めた人は、小規模宅地等の特例の対象外となりました。

ただし、もともと(3年超前より)不動産賃貸業をやっていた方で、たまたま不動産の追加購入を相続開始前3年以内に行った人もいるかと思います。

この場合は、被相続人の不動産貸付業が、「特定貸付事業」「準事業」のいずれであるかにより取り扱いが次のように異なります。

「被相続人の行っていた不動産貸付業が「特定貸付事業」であれば、その3年以内に追加購入した宅地等も貸付事業用宅地等に該当し、小規模宅地等の特例の適用が受けられますが、被相続人の行っていた不動産貸付業が「準事業」である場合には、その3年以内に追加購入した宅地等は貸付事業用宅地等には該当せず、小規模宅地等の特例の適用は受けられません。」

用語の解説

- 「特定貸付事業」

所得税法の5棟10室基準などを満たす事業的規模の不動産貸付け。- 「準事業」

所得税法の5棟10室基準などを満たさない業務的規模の不動産貸付け。5棟10室基準とは、不動産貸付業の「事業的規模」又は「業務的規模」を形式的に判断する基準で、「貸家であれば5棟」または「部屋数であれば10室」以上ある場合が「事業的規模」とされます。

また、駐車場については、5台分を1室に相当すると考えます。

| 不動産所得の規模 | 相続税 | 小規模宅地等の特例 |

|---|---|---|

| 事業的規模 | 特定貸付事業 | 貸付事業用宅地等に該当する |

| 業務的規模 | 準事業 | 貸付事業用宅地等に該当しない |

つまり、被相続人の不動産貸付が相続開始の3年超前より、事業的規模で行われている場合には、仮にその被相続人が3年以内に新たな賃貸不動産を追加取得しても、その賃貸不動産の敷地は、「貸付事業用宅地等」に該当し、小規模宅地等の特定の適用を受けることができます。

4.小規模宅地等の特例のよくあるQ&A

Q:期限後申告でも適用はありますか。

A:うっかり申告期限の10か月を過ぎてしまった場合などは、期限後申告でも小規模宅地等の適用は受けられます。

小規模宅地等の特例を適用するための手続きは、租税特別措置法第69条の4第6項に定められています。

そこには、「期限後申告書及び修正申告書を含む」とされています。

ただし、申告期限から3年を超えて申告書を提出する場合には、適用ができない場合があります。(詳しくは専門家にお尋ねください。)

Q:相続した不動産の売却を検討しています。

相続税の申告期限まで「居住継続」、「事業継続」、「所有継続」が要件になっているものについて、相続税の申告期限の「前」に不動産売買契約を結んでも大丈夫でしょうか。

A:不動産の売買は、基本的に「引渡しの日」に所有権が移転したと考えます。

つまり、「引渡しの日」が相続税の申告期限後であれば、売買契約が申告期限前であっても小規模宅地等の特例は適用できます。

Q:父(この度の被相続人)から、相続時精算課税制度により生前に自宅の土地の贈与を受けました。

この土地は、小規模宅地等の特例の対象になりますか。

A:相続時精算課税制度で生前に贈与を受けた土地は、小規模宅地等の特例の適用を受けることはできません。

Q:貸駐車場は、小規模宅地等の特例の対象になりますか。

A:貸付事業用宅地等として、小規模宅地等の特例の適用を受けるためには、宅地の上に一定の建物や構築物がある必要があります。

アスファルト敷きの駐車場であれば、構築物に該当しますので、小規模宅地等の特例の適用が受けられます。

反対に青空駐車場であれば適用は受けられません。

判断に迷うのは砂利敷きの場合です。

砂利敷きの駐車場でもしっかりと砂利を敷き、駐車スペースに縄印等があれば、構築物として適用可能と考えます。

Q:父(被相続人)は、以前(3年超前)より8部屋の賃貸アパートAを所有しており、相続開始の日の1年前に6部屋の賃貸アパートBを追加購入して、全部で14部屋の賃貸オーナーになりました。

この場合は、貸付事業用宅地等として小規模宅地等の特例は適用できますか。

A:アパートAの敷地のみが貸付事業用宅地等に該当し、小規模宅地等の特例の適用が受けられます。

アパートBを追加した事で「事業的規模」になったとしても、アパートBは3年以内に取得したものですので、アパートBの敷地については、小規模宅地等の特例は適用できません。

仮にアパートAが10部屋だった場合は、3年超前より「事業的規模」で不動産貸付を行っていたので、アパートA、アパートBの敷地とも貸付事業用宅地等に該当し、小規模宅地等の特例の適用対象となります。

5.小規模宅地等の特例を受けたい場合の手続きや添付書類は?

小規模宅地等の特例を受けるためには、相続税の申告書(期限後申告書及び修正申告書を含みます。)の提出が必要になります。

小規模宅地等の特例の適用を受けた結果、相続税額が0円だったとしても特例の適用を受けるために、申告書の提出が必要です。

具体的には、相続税申告書の第11·11の2表の付表1「小規模宅地等についての課税価格の計算明細書」の提出のほか、次の区分に応じて、それぞれの添付資料が必要となります。

| 小規模宅地等の区分 | 必要書類 | |

|---|---|---|

| 全てに共通 | ① |

|

| ② |

|

|

| ③ |

|

|

| 特定居住用宅地等 | 1 |

|

| 2 | ★被相続人と同居していない親族が適用を受ける場合(家なき子特例の場合) | |

|

||

|

||

|

||

| 3 | ★相続開始時に老人ホーム等へ入所していた被相続人の居住用として適用を受ける場合 | |

|

||

|

||

|

||

| 貸付事業用宅地等 | 1 |

|

| 2 |

|

|

6.まとめ

「小規模宅地等の特例」をわかりやすく解説!

というタイトルでしたが、いかがだったでしょうか。

「小規模宅地等の特例」の適用要件は、「租税特別措置法第69条の4」に規定されています。

一言で「居住用」・「不動産貸付用」・「事業用」といっても、人の生活様式は、さまざまなので適用を受ける事ができるのか判断に迷うケースやイレギュラーな事も多々あると思います。

- 実際に住んでいたのはA市だが、住民票はB市で登録している。

- 海外に住んでいて「持ち家」があるが、「家なき子特例」は受けられないのか?

- 昔1階で店舗していたが今は休業し、2階に家族で住んでいる。

土地の全部を居住用と考えて良いのか? - 実家を母に相続してもらい、本特例の適用を受けようとしている途中でその母も亡くなってしまった。

- 古い賃貸アパートを取り壊して、新しい賃貸アパートに建て替えている途中に相続が発生してしまった。

このようなイレギュラーなケースはたくさんあります。

そのような場合は、「小規模宅地等の特例」の趣旨に立ち返って、適用があるか否かを慎重に判断してもらえればと思います。

「小規模宅地等の特例」は、遺された家族がその土地が必要(ないと生活に困ってしまう)な場合は、なるべく受けることできるような制度の趣旨となっています。

イレギュラーな事がおきてしまっても、慌てず税理士とともに「小規模宅地等の特例」の適用の有無を判断し、相続税申告を乗り切ってもらえればと思います。

監修者

税理士法人根本税理士事務所根本 淳一(ねもと じゅんいち)

下町エリア独特の細かい土地の評価を得意とする一方、遺産規模10億円をこえる大型案件も実績あり。

不動産オーナー様からの相談実績は年間100件以上。

不動産の売却に係る特例の申告はすべて経験。