市川市の相続税路線価まとめ! 土地や不動産の相続税評価額はいくら?

市川市は千葉県でも人気のエリアです。

古くからのその土地に住んでいる方が多く、広い土地を所有しているのが特徴です。

市川真間や菅野といった高級住宅地には、中小企業の社長さんが多く住んでいます。

また、北総線大町駅近くの国道464号線は、通称「大町梨街道」と呼ばれて、全国でも有数の梨の産地です。

都心へのアクセスの良さから若いファミリーもたくさん転入しています。

昔からの地主さん、梨農家さん、若いファミリー、一つのエリアにこれだけ多種多様な人が住んでいる自治体はそうありません。

市川市にずっと住んでいたい皆さんが気になるのが相続税です。

「先祖代々の土地を遺したい」、「うちの梨農家は無事に承継できる?」

今回は、当事務所がある市川市の路線価の特徴を解説したいと思います。

1.相続税の路線価地域と倍率地域

相続税の計算をする上で、土地の評価は「路線価方式」と「倍率方式」という2つの方法のいずれかで評価します。

これらはどのような違いがあるかというと、市川市に限らず都市を形成する上では、都市計画により「市街化区域」と「市街化調整区域」というものに区分されます。

また、これらの区分がない地域を「未線引き区域」といいます。

「市街化区域」とは、建物などをどんどん建築して都市化していく地域です。

土地の利用は主に「宅地」となります。

「市街化調整区域」とは、反対に都市化を抑制していく地域です。

市街化調整区域では、原則として建物を建てることはできません。

よって土地の利用は、農地、原野、空き地、駐車場などになります。

相続税を計算する上では、基本的に路線価は、「市街地」に設定されます。

結果として「市街地」は「路線価方式」で評価します。

反対に路線価が設定されていない地域は、「倍率方式」で計算します。

大野町や大町の農用地区域や堀之内貝塚近隣などは倍率地域に該当します。

これらは、国税庁のホームページで確認することができます。

2.市川市の路線価の特徴

「路線価」とは、国が道路に付した「1m2あたりの単価(千円単位)」を言います。

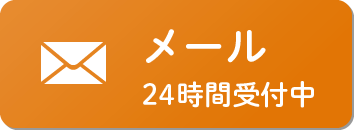

市川市路線価サンプル(真間2丁目付近)

(単位:千円)

235Dとあるのは、1m2あたり235,000円という意味です。

Dは借地権の割合を示します。

路線価地域にある土地は、どのように相続税評価額を計算するのでしょうか。

路線価地域の評価方法

路線価 × 面積(m2)

路線価は、人が集まる駅前や商業地などが高く、閑静な住宅地に入るに従い、だんだんと平準化されて低くなります。

例えば、日本一地価が高い場所は、令和3年現在、銀座の交差点の鳩居堂前で1m2あたりなんと4,592万円ですが、銀座一丁目の京橋公園近くまでいくと1m2あたり200万円程度の単価まで下がります。

市川市の各エリアの路線価は、どれくらいの水準でしょうか。

「住宅地」を前提にご紹介したいと思います。

| 町名 | 場所 | 路線価(円) |

|---|---|---|

| 市川南3丁目 | パークシティ市川前の県道沿い | 220,000 |

| 大洲1丁目 | 大洲防災公園前の県道沿い | 180,000 |

| 市川2丁目 | 市川小学校近隣の住宅地 | 215,000 |

| 真間2丁目 | 真間川近隣の住宅地 | 235,000 |

| 東菅野2丁目 | 昭和学園近隣の住宅地 | 220,000 |

| 中国分4丁目 | じゅんさい池近隣の住宅地 | 105,000 |

| 南大野1丁目 | こざと南公園近隣の住宅地 | 110,000 |

| 富浜3丁目 | 行徳中央公園近隣の住宅地 | 225,000 |

| 相之川3丁目 | 南行徳公園近隣の住宅地 | 250,000 |

| 日之出 | 南浜公園近くの住宅地 | 205,000 |

市川市では、駅から近い住宅地は主に20~25万円程度に設定され、駅から遠いバスを利用する住宅地は10万円前後で設定されています。

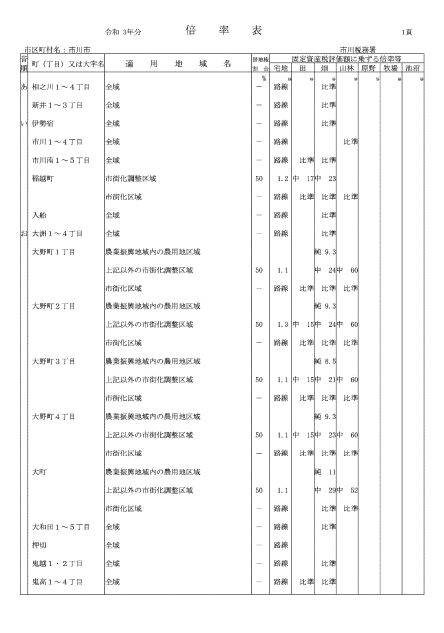

3.市川市の倍率地域

市川市でも市街化調整区域のエリアはあります。

代表的なのは、大町と大野町1丁目~4丁目の梨農園のエリアですが、他の丁目や地域にも市街化調整区域のエリアはあります。

倍率地域にある土地は、どのように相続税評価額を計算するのでしょうか。

倍率地域の評価方法

固定資産税評価額 × 評価倍率

固定資産税の課税明細書

千葉県市川市 令和3年度 土地の課税明細書

| 納税通知書番号 | ||||||||||

| 所在地番 | 課税地積(㎡) | 区分 | 固定資産税 | 負担水準 (%) |

固定資産税 | 固 | 課税標準額計 | (円) | ||

| 前年度 | 本年度 | 固 | 算出税額 | (円) | ||||||

| 課税標準額(円) | 課税標準額(円) | 固 | 軽減税額 | (円) | ||||||

| 課税地目 | 区域 | 本年度評価額(円) | 都市計画税 | 負担水準 (%) |

都市計画税 | 都 | 課税標準額計 | (円) | ||

| 適用 | 前年度 | 本年度 | 都 | 算出税額 | (円) | |||||

| 課税標準額(円) | 課税標準額(円) | 都 | 軽減税額 | (円) | ||||||

| 大町 | ||||||||||

| 45982.20 | 畑 | ××××× | ×× | |||||||

| 畑 | 調整 | |||||||||

| 57,812 | ||||||||||

| ××××× | ×× | |||||||||

| 大野町1丁目 | ||||||||||

| 23567.20 | 畑 | ××××× | ×× | |||||||

| 畑 | 調整 | |||||||||

| 27,986 | ||||||||||

| ××××× | ×× | |||||||||

| 原木2丁目 | ||||||||||

| 1312.00 | 非住宅 | ××××× | ×× | |||||||

| 宅地 | 調整 | |||||||||

| 非住宅用地 | 51,994,800 | |||||||||

| ××××× | ×× | |||||||||

倍率表

実際のやり方としては固定資産税の課税明細書にて「地目」と「固定資産税評価額」を確認して、その固定資産税評価額に国税庁が公表している倍率を乗じて計算します。

基本的に「課税地目」が「宅地以外(田、畑など)」であれば、固定資産税評価額は低く、「宅地」であれば高く設定されています。

大町や大野町の梨農園のエリアは、農業振興地域内の「畑」であれば、1m2あたり約1円程度ととても低い水準で設定されています。

反対に原木2丁目などの「宅地」は、1m2あたり4万円程度と市街化調整区域であっても高い水準にあります。

この場合の「地目」について、「固定資産税地目(又は登記地目)」と「実際の地目」が違う場合には、「実際の地目」により評価します。

空き地や駐車場などで課税地目が「雑種地」となっている場合には、倍率表には、雑種地という欄はありません。

その土地がもっとも類似する地目で評価を行うことになるので、専門的な判断が必要になります。

4.市川市の土地の相続税評価額を下げる方法

(1)土地の相続税評価額が下がるケース

土地は、一つとして同じものはありません。

特に路線価地域では、基本は路線価×面積ですが、個別要因により各種の減額があります。

土地の相続税評価額が下がるケースは主に3つあります。

①土地の形が悪い場合

例えば、間口が狭い、奥行きが長い、形が不整形などです。

②土地に対して他人の権利がある場合

例えば、借地である場合や、反対に貸地である場合、アパートの敷地などのように100%は自分の土地でなく一部に他人の権利がある場合などです。

③土地が大きい場合(「地積規模の大きな宅地」に該当する場合

税務上の「地積規模の大きな宅地」に該当すると、相続税評価額が大きく減額になります。

市川市の場合は、1つの利用の単位が500m2以上の宅地が該当する可能性があります。

本来は実需と異なる広すぎる土地に対する減額規定ですが、500m2以上という面積要件の他に用途制限などはないため、パークシティ市川などの分譲マンションの敷地でも適用が可能です。

ただし、市街化調整区域にある場合や指定容積率が400%以上の場合などは適用はありません。

④私道負担のある土地

相続税においては、宅地は「利用の単位」で評価します。

利用の単位とは、「自宅の敷地」「駐車場」「アパートの敷地」「私道」などです。

仮にこれらが1筆の土地の上にあっても別々の単位で評価するのが原則です。

したがって、その土地に「私道(道路)」となっている部分が含まれている場合には、その部分を区分して評価することが可能です。

私道の評価

| 通り抜けできる私道(不特定多数の人が通行する) | 評価しない |

|---|---|

| 通り抜けできない私道(特定の人が利用する) | 自用地×30% |

ご所有の土地に私道の負担部分があっても、分筆しておらず、かつ、私道部分があることを役所に申請していない場合には、土地に私道部分が含まれている事があります。

現地や道路台帳を確認し、区分して評価することで評価減ができます。

⑤相続する人(取得者に注意する。)

④において、宅地は「利用の単位」で評価すると解説しました。

「地積規模の大きな宅地」に該当するか否かも「利用の単位」ごとで考えるのが原則です。

反対に、遺産分割や遺言では「筆ごと」に取得者を決定します。

その場合には「利用の単位」ではなく、「取得者ごと」の単位で土地を評価することになります。

その結果、面積が分割されて「地積規模の大きな宅地」に該当しなくなることもあります。

これは1例ですが、「取得者(相続する人)」によって節税になる場合がある一方で、反対に増税になってしまう場合もあるため、土地の分け方には注意が必要です。

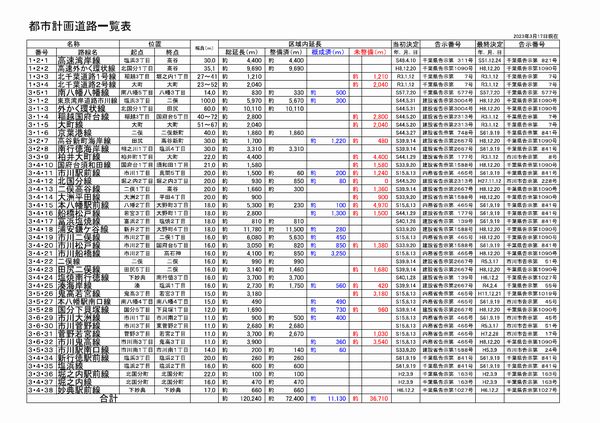

⑥都市計画道路の予定地

将来に道路の拡幅または道路の新設などが計画されている「都市計画道路予定地」の区域内にある宅地については、通常、2階建て以下の木造等の建物しか建築することができません。

この制限を受けることから、次の容積率、地区区分に応じて個別に評価額を減額することが可能です。

平成30年6月に開通になった市川市の「外環道路」をイメージするとわかりやすいと思います。

「外環道路」は整備済みとなりましたが、現在も市川市内で次の「都市計画道路一覧表」の「未整備の箇所(赤字)」が都市計画道路予定地とされています。

ご所有の土地が都市計画道路予定地にかかっている場合は、評価減の対象となります。

都市計画道路予定地の区域内にある宅地の補正率表

| 地区区分 | 普通住宅地区、中小工場地区、大工場地区 | ビル街地区、高度商業地区 | 繁華街地区、普通商業・併用住宅地区 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 容積率 | 200%未満 | 200%以上300%未満 | 300%以上 | 700%未満 | 700%以上 | 300%未満 | 300%以上400%未満 | 400%以上500%未満 | 500%以上 | |

| 地積割合 | 30%未満 | 0.99 | 0.97 | 0.94 | 0.88 | 0.85 | 0.97 | 0.94 | 0.91 | 0.88 |

| 30%以上60%未満 | 0.98 | 0.94 | 0.88 | 0.76 | 0.70 | 0.94 | 0.88 | 0.82 | 0.76 | |

| 60%以上 | 0.97 | 0.90 | 0.80 | 0.60 | 0.50 | 0.90 | 0.80 | 0.70 | 0.60 | |

(注)地積割合とは、その宅地の総地積に対する都市計画道路予定地の部分の地積の割合をいう。

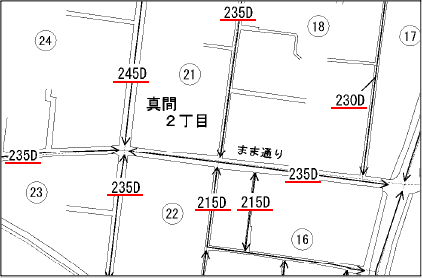

⑦容積率が異なる範囲にわたる宅地

「容積率」という言葉を聞いたことがあるでしょうか?

容積率とは、敷地面積に対する建物の延床面積の割合を示します。

容積率が高いほど高い建物の建築が可能で土地の価値も高くなります。

土地の相続税評価にあたり、この容積率の差は路線価に反映されていますが、1つの評価単位で容積率の異なる地域にわたる宅地の評価は次の算式により計算した割合を控除して評価することができます。

容積率が異なる地域の計算式

容積率が価格に及ぼす影響度

| 地区区分 | 影響度 |

|---|---|

| 高度商業地区、繁華街地区 | 0.8 |

| 普通商業・併用住宅地区 | 0.5 |

| 普通住宅地区 | 0.1 |

市川市の容積率については、市川市のホームページで確認が可能です。

市川から本八幡の千葉街道沿いは、200%のエリアが多いですが、北側に少し行くと100%になります。

⑧土砂災害特別警戒区域にある宅地

市川駅から松戸方面にかけて向かう道には、傾斜や崖地が存在します。

宮久保、国分、曽谷、下貝塚、稲越町、大野町、柏井町、須和田、本北方、捧免町、真間の地域の一部は、「土砂災害特別警戒区域」に指定されている場所があります。

その地域に不動産がある場合には、その該当する部分の面積の割合に応じて、10%~30%の評価減を行うことができます。

土砂災害特別警戒区域内にある宅地の減額割合

特別警戒区域補正率表

| 特別警戒区域の地積総地積 | 補正率 |

|---|---|

| 0.10 以上 | 0.90 |

| 0.40 〃 | 0.80 |

| 0.70 〃 | 0.70 |

以上、これら以外にも評価減となるケースはありますが代表的なものをご紹介しました。

反対に「路線価×面積」よりも相続税評価額が大きくなる場合とは、その土地が複数の道路に面していて利便性が良い場合のみであるため、基本的に相続税を計算する上での土地の評価は、減額ポイントを発見することが大切になります。

(2)市川市特有の土地事情

①接道義務を満たさない土地

建物を建てる場合、その土地は4m以上の道路に2m以上接していなければなりません。

市川市は、整備されていない細い道路がたくさんあります。

そもそも路線価が設定されていない道路に面している場合や、通路のような道にしか接していない場合があります。

このような場合は、「セットバックを必要とする宅地」、「無道路地」などに該当し相続税評価額が減額となる可能性があります。

市川市役所で道路状況をよく確認の上、評価しましょう。

②線路近くの土地

線路近くの土地など電車の騒音や振動が著しい場合は、評価額を10%減できる可能性あります。

相続税では、「その土地の利用価値が、付近にある他の宅地に比べて著しく利用価値が低下している」と認められる場合には10%の評価減をしても良いというルールがあります。

JR市川・本八幡の線路沿いや京成線の市川真間・菅野の線路沿いは、この可能性があるので現地調査は必須になります。

この場合の騒音が著しいかどうかは、「環境省の環境基準に定める基準値」を超えているどうかにより判定を行いますが、もともと路線価に織り込まれている場合もあるので、慎重に検討する必要があります。

5.広い土地をお持ちの方は遺産分割に注意!

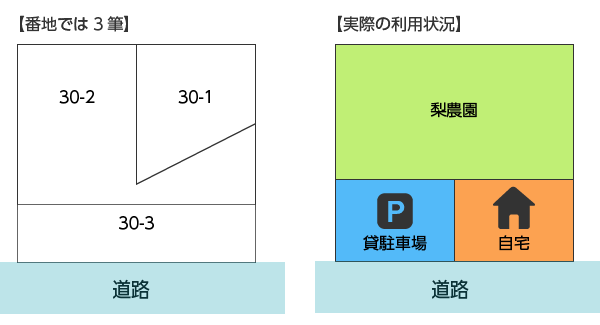

広い土地をお持ちで、筆数が多い場合は「遺産分割」に注意する必要があります。

なぜなら、相続税を計算する上では土地の評価は、「地目のごと」や「利用の単位」で評価します。

「地目のごと」、「利用の単位」というのは、畑、貸駐車場、アパートの敷地、自宅などをそれぞれ1つの単位として、相続税評価することを意味します。

一方で、遺産分割をするときは、「筆ごと」に誰が取得するかを決めます。

結果として、「利用状況」と「筆」が合っていない場合は、うまくイメージ通りに遺産分割が出来なくなってしまうので、注意が必要です。

この問題を解決するには、土地家屋調査士さんに依頼して分筆などをする必要がありますが、境界確定などに時間を要します。

相続税の申告期限は相続開始の日から10ヶ月以内で、それまでに基本的には、遺産分割協議をまとめる必要がありますので、早めに行動しないと間に合わない可能性があります。

まとめ

いかがだったでしょうか。

当事務所にも不動産や相続税対策のご相談がたくさん来ます。

ただし、「路線価方式」「倍率方式」の計算式を見てわかる通り、路線価や倍率は国が定めますし、固定資産評価額は役所が定め、土地の面積も減らしようがありません。

相続税を計算する上での土地の評価は、外的要因が大きいので魔法のように相続税が消えるという方法はありません。

実際はどのように相続税を減らしているかというと、次のようなことの積み重ねや工夫が必要です。

- 土地の評価減になるポイントをたくさん発見し積み上げる。

- 遺産分割で、土地の取得方法や配分方法を工夫する。

- 「小規模宅地等の特例」や「配偶者の税額軽減」を活用する。

- 新たな優良賃貸不動産を取得する。

- 低金利時代の今は、融資の活用も有効です。

相続税は、所得税や法人税などを多額に納めてきた人が最後に資産に課税される税金でその負担は確かに大きいと思います。

ただし、きちんと対策をすれば、乗り切れないほど重課ではありません。

ぜひ良い対策をして、次の世代に不動産を遺してもらえればと思います。

監修者

税理士法人根本税理士事務所根本 淳一(ねもと じゅんいち)

下町エリア独特の細かい土地の評価を得意とする一方、遺産規模10億円をこえる大型案件も実績あり。

不動産オーナー様からの相談実績は年間100件以上。

不動産の売却に係る特例の申告はすべて経験。