市川市で相続した実家(空き家)を売却するときの税金の注意点

親の暮らしていた実家を相続して、その活用方法を迷われる方は多くいます。

賃貸アパートを建築しようにも建築コストが高く、採算が合わない。

駐車場にしても固定資産税が高くなる割に、賃料が少ない。

そのような中で「売却」を考えてた場合に、非常に優遇されている税制があります。

それは、「被相続人の居住用財産(空き家)を売ったときの特例」です。

*被相続人とは、お亡くなりになった故人のことです。

これは相続又は遺贈により取得した、一定の要件を満たす被相続人の居住用家屋とその敷地等を売却した場合に、その売却による利益から3,000万円を控除できる制度です。

この特例の適用期間は、令和9年12月31日までの売却が対象です。

(令和5年時の適用期間です。今後、法改正により延長される場合もあります。)

空き家の総数は、全国で約850万戸と年々増加傾向にあります。

空き家は、そのまま放置していると倒壊やごみの不法投棄、放火などの問題に発展しかねません。

これらを受けて平成28年度の税制改正により「被相続人の居住用財産(空き家)を売ったときの特例」が創設されました。

市川市でも住宅の総数は約25.3万戸あり、そのうち空き家は約3.2万戸となっています。

「被相続人の居住用財産(空き家)を売ったときの特例」について、詳細に解説していきます。

1.被相続人の居住用家屋(空き家)とは?

被相続人の居住用家屋とその敷地ですが、どのような居住用不動産でもこの特例の適用になる訳ではありません。

次の3つの要件のすべてに当てはまらないといけません。

- 昭和56年5月31日以前に建築された建物であること。

*昭和56年5月31日以前の建物は、「旧耐震基準」で建てられているため、国は新耐震基準の建物を推進しています。 - 区分所有建物登記がされている建物でないこと。

*区分マンションなどは、適用対象外です。 - 相続の開始の直前において、被相続人以外に居住をしていた人がいないこと。

2.被相続人の居住用不動産を売ったときの特例を受けるための「要件」とは?

さらにこの特例の適用を受けるための要件を解説します。

まずこの法律の趣旨は、相続した適切な管理の行われていない空き家をなくし、不動産を有効利用することにあるので、次の2つのパターンの売却が対象になります。

A:現在の耐震基準を満たすように、耐震リフォームして売却する。

(昭和56年5月31日以前に建築された旧耐震基準の建物を耐震リフォームする)

B:家屋を取り壊し、更地で売却する。

実務的には、耐震リフォームして売却するよりも、家屋を取り壊して売却する方が、簡単で、かつ、お金もかからないので、家屋を取り壊してから売却する方がほとんどです。

今回はそちらを前提にその他の要件をご案内します。

<その他の要件>*主な要件を記載します。

- 売った人が相続又は遺贈により、被相続人の居住用家屋とその敷地等を取得したこと。

- 相続の時から売却の時まで、事業の用、貸付の用、居住の用に供されていたことがないこと。

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

(令和2年に相続があった場合は、令和5年12月31日までです。) - 売却代金が1億円以下であること。

*共有不動産を譲渡した場合には、各人の共有持ち分に対応した「売却代金の合計」で判定する必要があります。 - 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

3.被相続人の居住用不動産を売ったときの特例を受けるための「手続き」とは?

被相続人の居住用不動産を売ったときの特例を受けるためには、次の書類を確定申告書に添付して、確定申告が必要になります。

- 譲渡所得の内訳書

- 売った土地、取壊した建物の登記事項証明書

(相続で取得したこと、建物が取壊されていること、その建物が昭和56年5月31日以前に建築されていることなどの証明のため) - 売買契約書の写しなどで売却代金が1億円以下であることを明らかにするもの

- 売った不動産の所在地を管轄する市区町村長から交付を受けた「被相続人居住用家屋等確認書」(被相続人以外に居住の用に供していた人がいないこと、相続後に事業の用、貸付の用、 居住の用に供されたことがないことなどの証明のため)

以上が、家屋を取り壊し、更地で売却した場合の確定申告の必要書類になりますが、その他、被相続人や相続人の戸籍謄本、現地の写真などがあれば、より税務署とトラブルが少ないかと思います。

(注)家屋を耐震リフォームして売却した場合は、これらに加えて耐震基準適合証明書などが必要です。

この確定申告は、納税者が自分でやるのは難しいので、税理士に依頼した方が良いと思います。

4.空き家を相続した時の注意点

ここまで、被相続人の居住用不動産を売った時の特例の要件や手続きをご案内しました。

この特例を受けられた時は、譲渡利益から3,000万円を控除できるので、税率が20%(所得税15%、住民税5%)だとすると、600万円も売却後の手取り額が変わってきます。

そのため、実際に相続が発生して少しでも売却を考えているときは、以下の点に注意する必要があります。

(1)相続後に賃貸に出したりしないこと

相続の後に、誰も利用しないからと、とりあえず、賃貸に出した場合には、この特例が受けられなくなってしまいます。

また、別の観点からも昭和56年以前に建築された建物を賃貸に出すと、修繕やシロアリなどのトラブルも多いと思います。

借家人も簡単には出て行ってもらえません。

賃貸に出す場合は、慎重に判断する必要があります。

また、自ら居住した場合には、この相続した空き家の特例は、受けられませんが、数年後、売却するときは、自ら「居住用財産を譲渡したときの3,000万円の控除」という別の特例を適用できる可能性があります。(その時にその要件を満たしていれば)

(2)古家が建ったまま売却しないこと

相続した不動産の売却を決断した時に、事前にこの特例が適用できるかどうかを確認してから、売却の手続きに入る人は少ないと思います。

他の要件は満たすのに、最後の最後で空き家を取り壊わさずに、売買契約書の締結(古家付きで)をして、譲渡をしてしまう人がいます。

もったいないので、相続した空き家の売却を検討した時は、事前に税理士に相談した方が良いです。

(注)「取り壊し」の要件については、令和6年1月1日以降の売却については、令和5年度の税制改正にて適用対象の拡充があります。

詳しくは、下記6.の3.をご参照ください。

5.「被相続人の居住用財産(空き家)を売ったときの特例」のQ&A

1億円の判定

Q:「売却代金が1億円以下であること」の要件について質問です。

江戸川区の土地を売却し、売買契約書に記載された売買代金9,800万円の他に引っ越しの補填金200万円と協力金100万円を受取りました。

空き家の特例の適用はありますか?

A:売却代金が1億円以下であるかどうかの判定の基礎となる「売却代金」とは例えば、売却協力金、固定資産税の精算金、移転費用等も含めて判定することになります。

今回のケースでは、すべて合わせて1億100万円となり、1億円を超えるので本特例の適用を受けることはできません。

売却に際して受取った金額は、名目のいかんに問わず「売却代金」に含まれます。

江戸川区であれば70坪弱で1億円程度となるため、土地の売却代金が1億円までギリギリの金額である場合は、その他付随して支払われるものがないかどうか、注意が必要です。

共有の場合

Q:空き家の特例の要件を満たす実家を、兄と弟で共有相続(50%ずつ)をし、更地にして売却しました。

3,000万円の特別控除は2人とも受けることができますか?

A:兄と弟がそれぞれ3,000万円(計6,000万円)ずつ適用を受けることができます。

共有相続した相続人が複数いる場合には、1人あたり3,000万円の控除が可能です。

ただし、令和5年度の税制改正により、令和6年1月1日以降の売却で相続人が3人以上いる場合は、1人あたりの特別控除額が2,000万円に制限されました。

また、共有売却の場合でも、1億円の判定は不動産全体の売却金額で判定しますので、注意が必要です。

母屋以外の家屋がある場合

Q:私の実家には、「母屋」の他に倉庫で使っている「はなれ」があります。

「被相続人の空き家を売ったときの特例」ですが、「はなれ」部分も含めて適用することができますか。

A:「母屋」部分に対応する敷地面積のみが本特例の対象となり、「はなれ」部分に対応する敷地面積には、本特例の適用ができません。

この場合の、土地面積の「あん分」計算は次の通りです。

土地の面積×母屋の床面積/(母屋の床面積+はなれの床面積)

=本特例の対象となる土地の面積

1億円の判定も、同様に、母屋の土地面積に対応する売却代金のみで判定します。

「数次相続」の場合

Q:私の実家は父の名義になっており、父と母の2人で住んでいましたが、父が死亡し、その遺産分割が未了のうちに母も亡くなってしまいました。

遺された相続人は、私(長女)と妹(二女)です。

この場合は、亡くなった母名義の自宅でないので、空き家の特例は受けられないのでしょうか?

A:被相続人(本事例では父)が死亡し、その故人の遺産分割が未了のうちに、その相続人(本事例では母)も亡くなって、次の相続が発生した状態を「数次相続(すうじそうぞく)」と言います。

今回のような数次相続のケースでは、既に亡くなったしまった母に、父の財産を相続されることはできないと思われるかもしれませんが、そんなことはありません。

長女と二女の遺産分割協議によって、父名義の実家を母に相続させることが可能です。

これにより、「母が1人で暮らしていた実家(母名義)」となるので、本特例の適用を受けることができます。

*「数次相続」について、詳しく知りたい方はこちらをご覧ください。

父が死亡し、続けて母も死亡してしまった場合の相続手続きと相続税申告は? | 相続手続・相続税申告相談センター(edogawa-souzoku.com)

「相続税の取得費加算の特例」との関係

Q:本特例は、「相続税の取得費加算の特例」と併用で適用することはできますか。

A:併用して適用することはできません。どちらかを選択適用することになります。

「相続税の取得費加算の特例」とは、相続人が相続した不動産を売却する際に相続に際して支払った相続税があるときは、その税額のうち一定の割合を取得費に加算できる制度です。

「被相続人の空き家を売ったときの特例」と「相続税の取得費加算の特例」はどちらか有利な方を選択して適用することになります。

6.「被相続人の居住用財産(空き家)を売ったときの特例」の令和5年度税制改正

「被相続人の空き家を売ったときの特例」は、平成28年度に施行されましたが、令和5年度に大きな税制改正がありました。

主な改正内容は、次の3つです。

- 適用期限の延長

本特例は、平成28年4月1日~令和5年12月31日までの売却が対象でしたが、4年間延長されて令和9年12月31日までの売却が対象となりました。 - 相続人が3人以上いる場合の特別控除額の制限

令和6年1月1日以降に売却した場合において、本特例の対象になる不動産を取得した相続人が3人以上いる場合の特別控除額は、1人あたり2,000万円が限度となりました。

(改正前は、1人あたり3,000万円) - 令和6年1月1日以降の売却について、売買契約等に基づいて、買主が売却年の翌年2月15日までに家屋の取り壊し(又は耐震改修)を行った場合は、その取り壊しが、売却後であっても本特例の適用の対象となりました。

(改正前は、引渡し前に、売主である相続人が建物の取り壊しを行い、更地で売却する必要がありました。)

まとめ

市川市は、都心からも近く住宅地としては、人気のエリアです。

ただ、相続した実家の活用を検討したときに駅から遠い場合などは、無理に賃貸経営をするのではなく、売却を検討した方がよい場合も多くあります。

「被相続人の居住用財産(空き家)を売った時の特例」は、平成28年に出来た制度です。

まだまだ知らない人も多いので、売却を決断した時に一定の手続きをしないで、適用が受けられない人もいます。

不動産の売却が完了して、その翌年の確定申告をする際に、「実は適用が受けられたのに」と気づくこともあります。

売却を検討したら、どのような制度が利用できるのか、事前に税理士に相談した方が良いです。

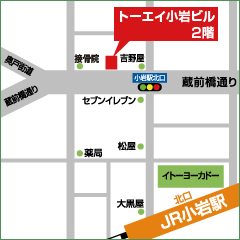

税理士法人根本税理士事務所では、不動産の税金の相談を初回無料にてお受けしています。

また、当事務所のグループ会社の「大樹不動産株式会社」では、不動産の売却のサポートも行っています。

ぜひ当事務所のサポートを利用頂き、有利に安心できる不動産取引を行って頂ければと思います。

監修者

税理士法人根本税理士事務所根本 淳一(ねもと じゅんいち)

下町エリア独特の細かい土地の評価を得意とする一方、遺産規模10億円をこえる大型案件も実績あり。

不動産オーナー様からの相談実績は年間100件以上。

不動産の売却に係る特例の申告はすべて経験。