相続の開始から相続税の納付までの流れを解説

相続の開始から、相続税を納付するまでの流れを下記に、それぞれの詳細が分かるように

まとめてみました。

1)お問い合わせ

-e1506233286742.jpg) まずはお気軽にお電話かメールでお問合せください。

まずはお気軽にお電話かメールでお問合せください。

1~2分でおおまかな内容をお伺いした後、無料相談の日程を決定出来ればと思います。

もし、急ぎ解決されたいお悩みがございましたら、無料相談をご活用ください。

2)当事務所にて、初回の無料面談をおこないます。

-2-e1506233473384.jpg) 相続税の申告の有無、今後の流れをお打合せさせて頂きます。

相続税の申告の有無、今後の流れをお打合せさせて頂きます。

この時以下の資料を持参頂ければ、より具体的にお話しができます。

- 不動産については、「固定資産税の課税明細書」。

- 預貯金については、相続時点の残高がわかる「預金通帳」など。

- 株式がある場合には、その銘柄などがわかるもの。

相続税の申告が必要の場合は、詳細な必要資料とその資料の入手方法をご案内します。

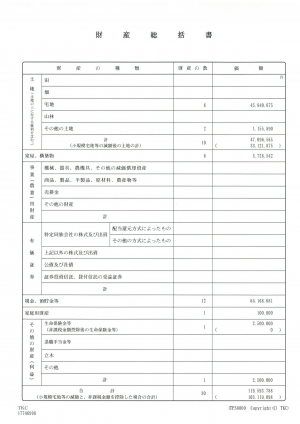

3)財産目録の作成

必要な資料を集めて頂いたら、当事務所にて「財産目録」を作成し、「概算の相続税額」をお伝えします。

これは、下記4の遺産分割と並行しておこないます。

ここで注意が必要なのは、相続税額は「誰が」「どの相続財産を」もらうかにより増減します。

大まかな相続税額を把握する前に、遺産分割を確定してしまうと損をしてしまう事があるので注意が必要です。

相続人の皆さまのご意思を尊重した上で、税額の有利・不利などをご説明出来ればと思います。

すべての遺産を記載した財産目録

概算の相続税額をお伝えします。

4)遺産の分割の検討

相続財産が確定したら、相続人の間で遺産の分割(誰が何をもらうか)を検討して頂きます。

遺言書がある場合

この時「ご遺言」があり、相続人間で問題なければ、遺産分割協議書は作成せずにご遺言の通りに財産を分けて頂きます。

手書きの遺言書の場合は、家庭裁判所の検認の手続きが必要になります。

遺言書がない場合

遺言書がない場合は、相続人の間で遺産の分割方法を検討して頂きます。

内容が決定しましたら、当事務所にて「遺産分割協議書」を作成して、相続人の皆さまにご署名と捺印(個人の実印)を頂きます。

この過程で仮に協議が難航してしまったとしても、原則として相続税が軽減できる小規模宅地の特例」や「配偶者の税額軽減」は、相続税の申告期限内に遺産分割が確定し、申告することを要件としていますので、前向きな調整が必要になります。

(仮に期限後の申告になるようなことがあっても例外はございます。)

-e1507622220441.jpg)

当事務所も遺産分割に協力します。

5)預貯金や不動産の名義変更

遺産分割が確定したら、預貯金の解約や不動産の名義変更(相続登記)を行います。

提携している司法書士と連携して、ワンストップで完了することもできるので、ご希望があればお申し付けください。

6)相続税の申告書の提出

-e1506233531346.jpg) 相続人の皆さまに申告内容を説明し、それぞれにご捺印を頂き、税務署へ相続税の申告書を提出します。

相続人の皆さまに申告内容を説明し、それぞれにご捺印を頂き、税務署へ相続税の申告書を提出します。

申告書のお控えは後日、郵送させて頂きます。

同時に相続人の皆さまには、相続税の納付をお願いします。

これにて相続税の申告業務が無事に完了になります。相続税の申告は、その人の所有財産や家族構成により流れが変わることもありますので、そのあたりは臨機応変に対応出来ればと思いますが、大まかには上記の流れとなります。

ご不明な点は、ぜひ相続専門の根本税理士事務所にお問合せ頂ければと思います。

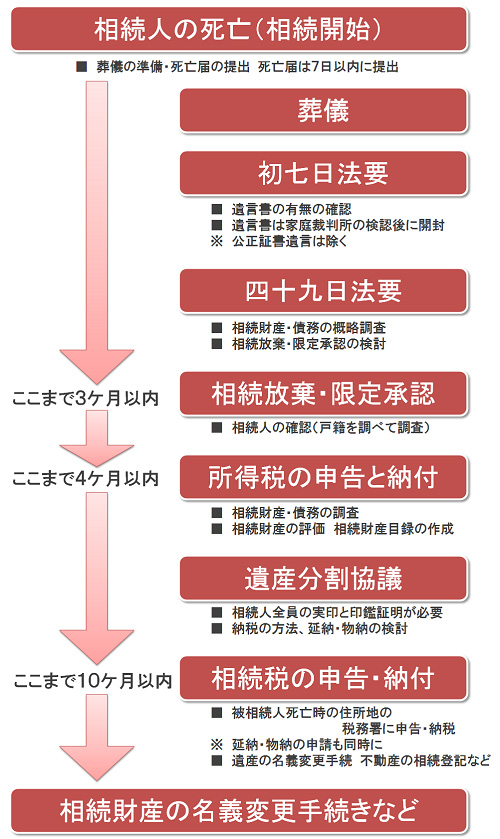

見落としやすい期限

相続税の申告期限は相続開始の日から10ヶ月以内ですが、それぞれに忘れやすい期限がございます。

準確定申告

被相続人が年金や給与、事業所得、不動産所得がある場合は、相続人は被相続人の準確定申告を行う必要があります。

この期限は、相続開始の日から「4ヶ月以内」となります。

所得税の青色申告承認申請の手続き

被相続人が、事業所得や不動産所得があり、毎年「青色申告」をしていた方である場合は、その青色申告の効力は、相続人には承継されません。

ご相続により事業所得や不動産所得を承継した相続人が新たに提出することになります。

この「青色申告の承認申請の手続き」が、以下の通りになります。

- 相続開始の日がその年1/1~8/31までの間・・・相続の開始の日から「4ヶ月以内」

- 相続開始の日がその年9/1~10/31までの間・・・その年の12/31まで

- 相続開始の日がその年11/1~12/31までの間・・・その年の翌年2/15まで

相続放棄

被相続人に方の遺された遺産がプラスの資産ばかりではなく、マイナスの資産(借入金など)があり、相続放棄をしたい場合のその期限は「相続開始があったことを知った日から3ヶ月以内」となります。

これらの期限について、個人的には四十九日法要が終わって間もなくなので、短いと感じておりますが、法律ですので遵守しないといけません。

お忘れにならないように、お早めにご相談頂ければと思います。

相続税申告の流れ

以下に相続税申告の流れについてお伝えさせて頂きたいと思います。

相続は、遺言書をもとづいて進める場合や、協議分割(話し合い)を通じての遺産分割を進める場合など、その進め方は様々です。

このため、相続の仕方や各人の相続税の金額も大きく変化してきます。

下記にてひとつずつ確認していきましょう。

1)相続人調査と相続関係図作成

相続が始まったら、まず「今回の相続の関係者は誰か?」を明確にすることが必要です。

具体的には、

- 被相続人の出生から死亡の戸籍謄本等

- 被相続人の戸籍の附票

- 相続人全員の戸籍謄本

- 相続人全員の戸籍の附票

- 被相続人の略歴書

- 相続人全員の略歴書

などの手続きが必要になります。

2)相続財産の評価と財産評価明細、財産目録の作成

相続財産の調査に当たって必要な書類は、固定資産税納税通知書、固定資産税の名寄帳、不動産登記事項証明書、公図、測量図、建物所在図、住宅地図、路線価図、都市計画図、森林簿、森林計画図、生命保険証券、損害保険証券、保険の権利評価証明書、解約返戻金の試算表、通帳、取引明細書、残高証明書、四季報、IR情報、過去3年分の所得税確定申告書、減価償却明細書、償却資産税申告書、過去3期分の法人税申告書、ゴルフ会員権の証券、現地確認(評価減要素の調査、現況確認、図面との整合性確認)、現物確認(規約・規定の確認、財産的価値の有無の確認)・・・

など数多くの資料が必要となります。

これらの書類を一つ一つ調査した上で、相続財産の評価額調査の結果として、財産評価明細書作成を作成します。

財産評価明細書の作成に当たっては、評価減の可能性や、評価の妥当性を確認し、節税対策を検討した上で、最終的な額を算出します。

最終的な財産をまとめた資料として、財産目録を作成します。(この際、資産・負債に漏れている点がないかを相続人と確認します。)

ここまでで、相続財産を確定させます。

3)遺産分割協議書の作成

ここまでの手続きで判明した「相続人」同士で、相続財産の分割方法を検討する「遺産分割協議」を実施します。

そして、その結果を「遺産分割協議書」としてまとめ、相続の方法を確定させます。

ここでは、次回の相続の際に税金がかかりすぎないよう、また、次回の相続で揉める事のないように、分割方法を検討します。

また、遺産分割の結果、相続税額が算出できるようになりますので、具体的な節税対策を検討していくことになります。

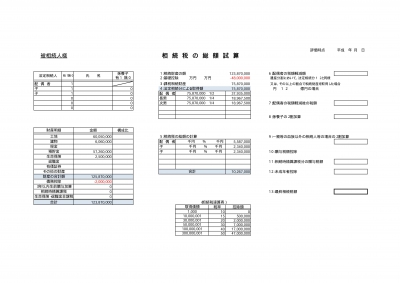

4)相続税の計算

相続税の計算に当たっては、各種の特例を活用することで相続税額を節税することが可能になる場合があります。

財産の種類と利用方法、評価額等により個別に異なりますので、税理士などの相続税の専門家以外にはなかなか判断がつきづらいところでもあります。

5)相続税申告書の作成と納付

相続税の計算が終了し、税額が決まったら、相続税の申告書作成を開始します。

これまでに行ってきた財産調査や遺産分割協議の結果を元に申告書を作成することになりますので、間違えることのないよう、正確に作成していくことになります。

相続税の申告を行った後は、相続税の納付を行います。

原則として10ヶ月以内、現金納付となりますが、場合によっては、「物納」「延納」などの方法を検討することになります。

相続開始~税申告の流れ

相続の手続きや相続税の申告には、一定期間の間にしっかりと手続きを進めないと、知らなかったでは済まされない失敗をしてしまったり、税金や遺産分割で損をしてしまう事もあります。

相続には、いろいろな所に落とし穴がありますので、過信せずひとつひとつ丁寧に見ていくことをお勧めします。